中小企業向け賃上げ促進税制

2022/11/21

皆様は「賃上げ促進税制」という制度をご存じでしょうか?今回は、①改正にて適用要件が緩和され制度を受けやすくなっていること ②制度の内容 についてお話します。

制度の概要

中小企業向け賃上げ促進税制とは、中小企業者等が前年度より給与等を増加させた場合に、その増加額の一部を法人税(個人事業主は所得税)から税額控除できる制度です。

※適用期間はR4.4.1~R6.3.31までの期間内に開始する事業年度が対象となります。

(個人事業主は令和5年及び令和6年の各年が対象となります。)

| 適用要件 |

税額控除 |

|

| 通常要件 |

雇用者給与等支給額が前年度と比べて 1.5%以上増加 |

控除対象雇用者給与等支給増加額の15%を 法人税又は所得税額から控除 |

| 上乗せ要件① |

雇用者給与等支給額が前年度と比べて 2.5%以上増加 |

税額控除率を15%上乗せ |

| 上乗せ要件② |

教育訓練費の額が前年度と比べて 10%以上増加 |

税額控除率を10%上乗せ |

※税額控除額の上限は法人税又は所得税の20%が上限となります。

改正内容

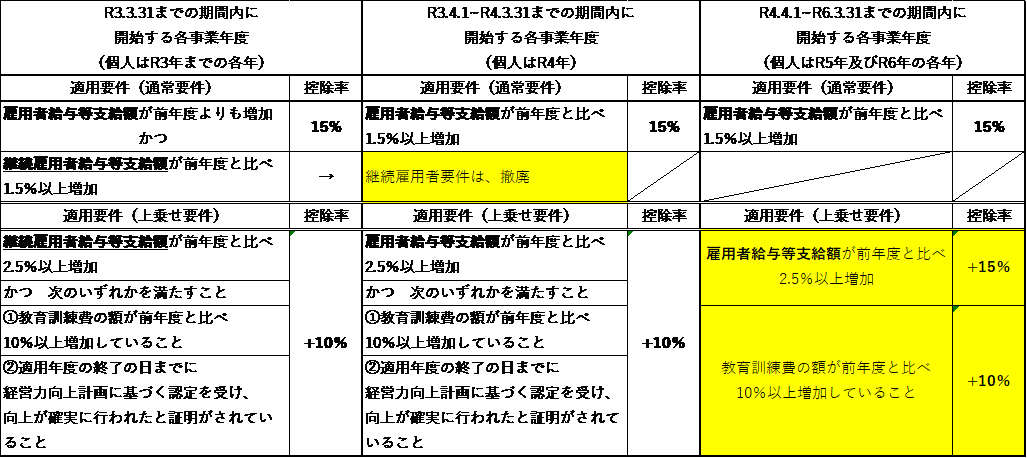

「賃上げ促進税制」は以前からある制度となりますが、いくつかの改正を重ね適用要件の簡素化・控除率の引き上げが行われてきました。今回は2回の改正内容をもとに適用要件がどのように簡素化されたのか説明します。

継続雇用者の撤廃

上表の塗りつぶした箇所が今回の改正で変更された部分です。R3.4.1~R4.3.31の期間において「継続雇用者要件の撤廃」とありますが、それまでは継続雇用者と呼ばれる従業員への支給額を1.5%以上増加する必要があり、この確認がなかなか大変でした。継続雇用者とは簡単に説明すると、「事業期間、当期および前期の24ヵ月いた人」のことです。つまり、雇用者一人一人をその継続雇用者に該当するか確認した上で、該当する従業員の月々の給料を1年分毎合算し、1年目と2年目で1.5%以上増加しているか確認をしていました。

しかし、「継続雇用者要件の撤廃」で雇用者一人一人の確認が必要なくなり雇用者全員への支払いだけを見て判断できるようになりました。

※雇用者の中には役員や役員の特殊関係者は含まれません。

令和4年度改正による変更点

上の説明では令和3年度の改正についての話になりましたが、次は右側の黄色の塗りつぶした部分の変更点について説明していきます。

令和4年度の改正ポイントは以下の通りです。

・上乗せ要件を簡素化&控除率引き上げ

・教育訓練費増加要件に係る明細書の「添付義務」を「保存義務」へ変更

・経営力向上要件は廃止

表をみて分かるようにR4.3.31までの上乗せ要件は2つの要件を満たすことで適用されるものでした。しかし、令和4年度の改正で2つの要件を互いに満たす必要はなくなりました。

それぞれに控除率が設けられたことで、どちらも共に満たした場合は最大で40%の控除を受けることができるようになり、前回までは最大25%の控除だったことに対して、15%も控除率が増加しました。

制度の内容

制度の概要で表にもしていますが、細かい制度の内容を説明していきます。

【対象事業者】

① 資本金の額又は出資金の額が1億円以下の法人

(前3事業年度の所得の平均が15億を超える法人は対象外)

② 常時使用する従業員数が1,000人以下の法人

③ 常時使用する従業員数が1,000人以下の個人

④ 協同組合等

※雇用者給与等支給額:適用年度の所得の金額の計算上損金の額に算入される国内雇用者に対する給与等の支給額を言います。(雇用安定助成金額等の給与等に充てるため他の者から支払いを受ける金額は除く)

適用要件

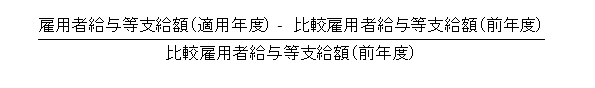

( 通常 )次の式で計算したものが1.5%以上となることが要件となります。

(上乗 ① )通常要件と同じ計算式の者が2.5%以上となることが要件となります。

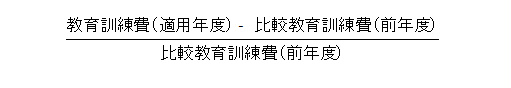

(上乗 ② )次の式で計算したものが10%以上増加していることが要件となります。

※教育訓練費

① 法人等が教育訓練等を自ら行う場合の費用(外部講師謝金等、外部施設使用料)

② 他の者に委託して当該国内雇用者に対して教育訓練費を行わせる場合の費用

(研修委託費)

③ 他の者が行う教育訓練等に参加させる場合の費用(外部研修参加費)

※法人又は個人の国内雇用者が教育訓練の対象者となるため法人役員や個人事業主、その者の特殊関係者は対象外となります。

まとめ

中小企業向け賃上げ促進税制を用いることで2つの利点が考えられます。一つは法人税・所得税の優遇措置を受けられること、2つ目は従業員のモチベーションを引き上げられることです。当然、給料を上げれば会社の費用が増加することになります。しかし、従業員は間違いなく喜ぶと思います。従業員のモチベーションが上がることで会社の生産性向上につながり利益の増加にも繋がっていきます。賃上げ促進税制の優遇措置を受けることで増加した利益を会社に残すこともできます。このような制度があるうちに法人税の優遇措置を受けるのもありかもしれません。

----------------------------------------------------------------------

税理士法人掛川総合会計事務所

436-0022

静岡県掛川市上張202

電話番号 : 0537-24-4607

御前崎支店

437-1612

静岡県御前崎市池新田3946-8

電話番号 : 0537-86-9788

掛川市で税務会計を総合的に支援

----------------------------------------------------------------------