免税事業者(消費税を申告していない事業者)が受けるインボイスの影響について

2022/05/30

免税事業者(消費税と申告していない事業者)は令和5年10月1日から始まるインボイス制度により大きな影響を受けることになります。そこで、この制度の導入によりどのような影響を受けるのか

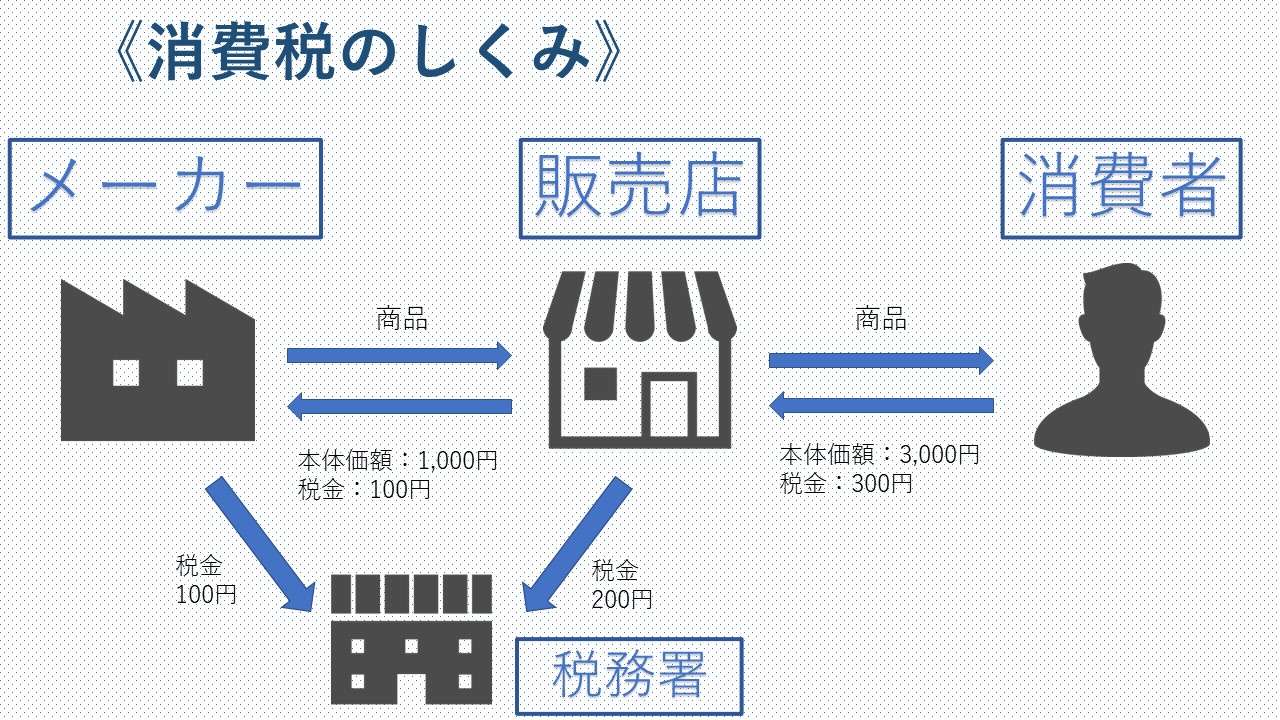

消費税のしくみ

消費税のしくみ

消費税とは、物品やサービスの「消費」に着目し課税する間接税です。その名の通り消費者が負担する税で、事業者にとっては損得はありません。

消費者が負担する税なのですが、消費者が物品を購入したりサービスを利用したりするたびに税務署に税金を納めるというのは、現実的に不可能です。そのため、事業者が、消費者が本来納税すべき消費税を預かり、まとめて納税する仕組みになっています。

消費者が納税する税金分は、事業者の販売する物品やサービスの価格に上乗せされて、製造業者から卸売業者へ、卸売業者から小売業者へ、小売業者から消費者へと次々と転嫁され、最終的に物品の購入やサービスを利用した消費者が負担する仕組みとなっています。

上記の図解をご覧ください。消費者が消費税300円を支払物品を購入しています。その消費税300円は、メーカー(100円)と販売店(200円)が消費者の代わりに納付していることがわかります。

仕入税額控除とは

上記図解の販売店に注目して頂くと、消費者から預かった消費税300円を直接納付しているわけではありません。200円を納付しています。仕組みとしては、預かった消費税300円から商品を仕入れた際にメーカーに支払った消費税100円を差し引いた200円を納付しています。つまり、納付する税額は下記の算式で算定できます。

売上の消費税額(300円) ー 仕入れや経費の消費税額(100円) = 納付税額(200円)

この仕入れや経費の消費税額で差し引く計算が仕入税額控除です。

そして、仕入税額控除にはインボイスの保存が必要となります。

つまり、インボイスがなければ仕入税額控除ができないということになるわけです(一番重要な部分です!)。

免税事業者への影響

メーカーの立場で考えてみましょう。

インボイス発行事業者の登録をしないと、販売店(売上先)にインボイスを交付できません。

そして、販売店(売上先)はインボイスがなければ仕入税額控除ができません。ということは販売店(売上先)の消費税の納付額は上記算式に当てはめて考えると以下のようになります。

売上の消費税額(300円) ー 仕入れや経費の消費税額(0円) = 納付税額(300円)

つまり、メーカーがインボイスを交付した場合と比べ、販売店(売上先)の納付税額が大きく計算されます(注)。

(注)一定期間、経過措置が設けられています。

そのため、販売店としてはインボイス発行事業者の登録をしていない取引先との取引を見直す可能性が出てきます。

申告方法

原則(一般課税)

こちらは販売店の立場で考えてみます。消費税の原則(一般課税)の計算方法は先程の算式

売上の消費税額(300円) ー 仕入れや経費の消費税額(100円) = 納付税額(200円)

で求めることができます。そのため、納付税額は200円となります。

ポイントとしては、納付税額は売上げの10%ではなく、仕入税額控除後の金額となることです。

簡易課税制度

一定の要件を満たす場合には簡易課税制度を選択することができます。簡易課税制度では、その名の通り簡易な方法の為事務負担の軽減※を図ることができます。販売店の立場で考えると以下の算式で計算できます。

※消費税の申告に際して、仕入や経費の消費税額の実額計算やインボイスの保存は不要です。

ステップ1 売上の消費税額(300円) × ※みなし仕入れ率(80%) = 仕入金額(240円)

※第二業種に該当した場合

ステップ2 売上の消費税額(300円) - 仕入金額(240円) = 納付税額(60円)

この例では、原則(一般課税)と簡易課税制度を比較してみると、簡易課税制度を選択したほうが納付税額は少なくなります。つまり、原則(一般課税)と簡易課税制度で有利不利の選択が生じることとなります。

登録を受けるかどうかの判断

登録手続き期限

インボイス制度は令和5年10月1日より始まります。ただし、令和5年10月1日からインボイスを交付するためには、令和5年3月31日までに登録申請手続きを行う必要があります。

売上先からインボイスの交付を求められるか、検討・確認する

検討確認事項のポイントは主に下記です。

① 課税事業者である売上先は、仕入税額控除の為、仕入先が交付するインボイスが必要です。

➁ 課税事業者であっても簡易課税制度を選択している売上先は、インボイスが不要です。

③ 消費者、免税事業者である売上先は、インボイスが不要です。

登録を受けた場合・受けなかった場合について検討

登録を受けた場合・受けなかった場合のポイントは主に下記です。

① 登録を受けた場合は、インボイスが交付できます。

➁ 登録を受けた場合は、消費税の申告が必要です。

③ 必要に応じて取引先と取引条件の見直しを相談するなど検討が必要となる可能性があります。

登録は任意

以上のように免税事業者はこれから始まるインボイス制度により、大きな影響を受けることとなります。登録をするかどうかは事業者の任意になるため、インボイス発行事業者の登録を受けるかどうかを多方面から検討して決定することになります。

また、請求書等の記載事項等の留意事項が他にもいくつかあります。制度が複雑であり検討事項が多々あるため、専門家の判断が必要になってくることがあるかと思います。もし、お困りのことがありましたら税理士法人掛川総合会計事務所までお問い合わせを頂ければ幸いです。

----------------------------------------------------------------------

税理士法人掛川総合会計事務所

436-0022

静岡県掛川市上張202

電話番号 : 0537-24-4607

御前崎支店

437-1612

静岡県御前崎市池新田3946-8

電話番号 : 0537-86-9788

掛川市で税務会計を総合的に支援

----------------------------------------------------------------------