所得税の仕組みや確定申告の注意点

2024/03/25

税務署へ申告を忘れたり、確定申告の計算を間違えてしまったりしたとき、税金がどのくらい加算されてしまうのか気になることもあると思います。

今回は、所得税の仕組みと確定申告の注意点についてご紹介していきます。

1. 所得税の仕組み

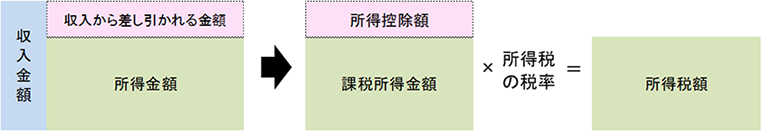

所得税は個人の所得に対してかかる税金であり、「1年間のすべての所得金額」から「所得控除額」を差し引いた残りの金額(課税所得金額)に税率を適用して税額を計算します。

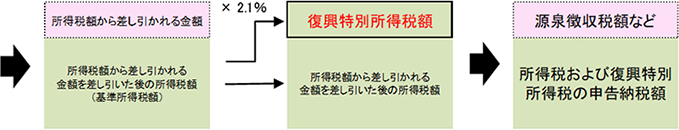

<所得税及び復興特別所得税の申告納付額の計算の流れ>

この所得税額からさらに住宅ローン控除等が適用され、復興特別所得税額が上乗せされて、最終的に納める所得税が確定します。

(国税庁HPタックスアンサーNo.1000所得税のしくみ)

2. 予定納税

予定納税基準額)が15万円以上となる方が、所得税の一部をあらかじめ納付しなければならない制度です。

※予定納税基準額は原則として、前年分の申告納税額となります。

この制度は、一時に税金を納付する場合の負担感を緩和することや、国の歳入を平準化する目的から設けられている制度です。

予定納税額は、予定納税基準額の3分の1の金額を、第一期(7月)と第二期(11月)として2回納付し、確定申告で税額の過不足分を精算します。

ただし、6月30日もしくは10月31日の時点で所得税および復興特別所得税の見積額が予定納税基準額よりも少なくなる方は、「予定納税額の減額申請書」を7月15日もしくは11月15日までに提出することで予定納税額が減額されます。

(国税庁HPタックスアンサーNo.2040予定納税)

3. 確定申告が必要な人

① 給与所得者

給与所得者は毎月の給料やボーナス等から源泉徴収されており、概算で源泉徴収をしているため、納めるべき所得税の金額が確定しません。そこで、年末調整により過不足を精算することになります。

したがって、給与所得者は基本的に確定申告の義務がありません。

しかし、・「給与の年間収入金額」が2,000万円を超える人

・「給与及び退職所得以外の所得の合計」が20万円を超える人

・2か所以上から給与の支払いを受けていて、「給与及び退職所得以外の所得と年末調整されない給与収入金額の合計」が20万円を超える人

のいずれかに該当する方は確定申告をしなければなりません。

(国税庁HPタックスアンサーNo.1900給与所得者で確定申告が必要な人)

また、中途退職をして年末調整を受けていない場合には、所得税を払いすぎていることになるため、確定申告により還付を受けることができます。

② 年金受給者

公的年金等(その全部が源泉徴収の対象となる場合)の収入金額が400万円以下かつ公的年金等に係る雑所得以外の所得金額が20万円以下の場合には確定申告をする必要はありません。

したがって、年金の収入金額が400万円以上の場合や、公的年金以外の所得が20万円を超える場合には確定申告をしなければなりません。

③ それ以外の所得者

事業所得や不動産所得等があり、所得が20万円以上となる場合には確定申告をする必要があります。

また、確定申告の義務がない人でも、個人的事情などで医療費の支出が多い場合や、災害や盗難などで資産に損害を受けたときなどは所得控除により還付を受けられることもあります。

4. 確定申告を間違えたとき

申告期限後に計算間違いなど、申告内容の間違いに気づいた場合、訂正する必要があります。

① 納める税金が多すぎた場合・還付される税金が少なすぎた場合

原則として、申告期限から5年以内であれば「更正の請求」という手続きができます。更正の請求書を税務署長に提出することで、税務署が内容を検討し、認められれば、税金の還付等が行われます。

したがって、最終的な税額等が変わらない場合には更正の請求はできません。

② 納める税金が少なすぎた場合・還付される税金が多すぎた場合

修正申告により誤った内容を訂正します。注意点としては、誤りに気が付いたらできるだけ早く修正申告をするということです。

税務署の調査を受ける前に自主的に修正申告をすれば、過少申告加算税はかかりませんが、税務署の調査を受けた後に修正申告をしたり、税務署から申告税額の更正を受けたりすると、新たに納めることになった税金を納める以外に「過少申告加算税」がかかります。

これは、「新たに納める税金×10%」となります。

ただし、「新たに納める税金>当初の申告納税額と50万円のいずれか多い方」の場合にはその超えている部分については15%が課されます。

(国税庁HPタックスアンサーNo.2026確定申告を間違えたとき)

5. 確定申告を忘れたとき

確定申告は3月15日までとなりますが、確定申告を忘れてしまったら気づいたときにすぐに申告しなければいけません。この場合、期限後申告として取り扱われ、無申告加算税が課されます。

無申告加算税は納付すべき税額に対して50万円までは15%、50万円をこえる部分については20%が課せられることになります。

ただし、税務署の調査を受ける前に自主的に期限後申告をした場合には、5%まで減額されます。

また、期限後申告であっても、次の要件をすべて満たす場合には無申告加算税は課されません。

・期限後申告が申告期限から1か月以内に自主的に行われている。

・納付すべき税額の全額を納付期限までに納付している。

・期限後申告書を提出した日の前日から5年前までの間に無申告加算税または重加算税を課されたことがなく、かつ、無申告加算税の不適用を受けていないこと。

(国税庁HPタックスアンサーNo.2024確定申告を忘れたとき)

6. 最後に

今回は、確定申告に当たり注意すべき点を紹介してきました。確定申告を間違えたり忘れたりすることはあまりないかもしれませんが、そうなった場合には速やかに申告をするようにしてください。

このほかにも、疑問点や不明点等がありましたら、掛川総合会計事務所のスタッフが専門的な立場からアドバイスさせていただきます。ぜひお気軽にご相談ください。

----------------------------------------------------------------------

税理士法人掛川総合会計事務所

436-0022

静岡県掛川市上張202

電話番号 : 0537-24-4607

御前崎支店

437-1612

静岡県御前崎市池新田3946-8

電話番号 : 0537-86-9788

掛川市の税理士法人掛川総合会計事務所

掛川市で税務会計を総合的に支援

----------------------------------------------------------------------