旅費交通費に係る領収書

2023/03/13

基本的に、会社が経費を計上する際、領収書やレシートを保存します。従業員が立替を行った経費に関しても会社側は領収書を受け取るはずです。しかし消費税法においては「旅費交通費」に関し、例外で領収書等の提出を不要としている場合があります。今回はその「旅費交通費」の領収書について説明していきたいと思います。

① 領収書の提出を不要とする旅費交通費のケース

消費税法施行令の第49条に3万円未満の取引については領収書が不要という内容が記載されています。これを受け、少額な交通費の場合で、3万円未満であれば、領収書等の提出を不要と精算書で対応している企業もあるようです。

② 3万円未満でも領収書の提出をするのが望ましい

冒頭でも述べたように経費に対して領収書を保存することが一般的です。しかし、公共交通機関(バス、電車)などの運賃に対して領収書を発行してもらうのは現実的に考えて大変だと思います。タクシーや、新幹線などであれば領収書の発行は難しくないため、保存しておくことが望ましいでしょう。

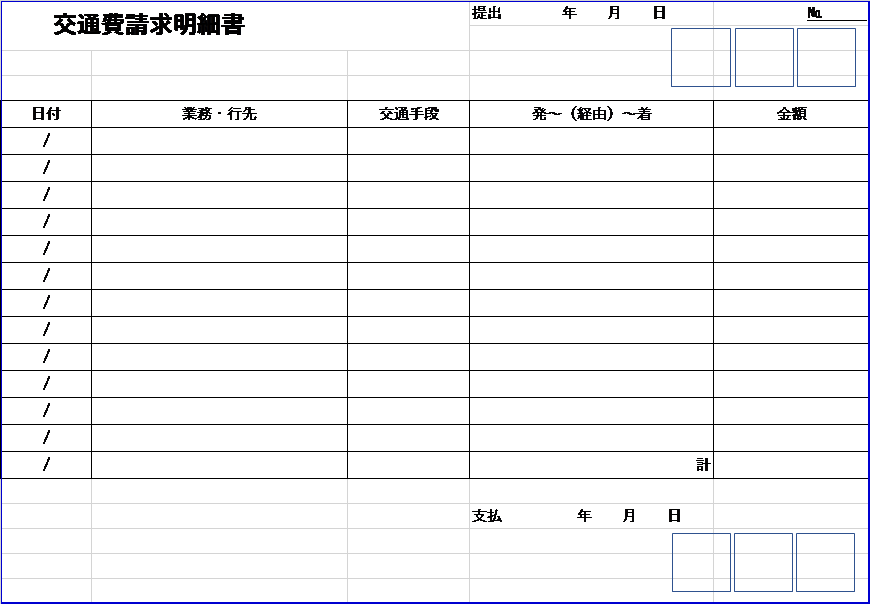

③ 交通費精算書の作成

3万円未満の交通費の場合、領収書の提出の代わりに「交通費請求明細書」を作成させる企業もあります。精算書の中には下記図のように、日付・金額・交通手段・移動区間といった内容を記入します。また移動目的などを記載しておくことで、業務上の必要経費であることを証明できるよう記録を残しておきます。

この請求明細書は領収書がなければ、従業員の自己申告となるためその請求書を受け取る側が内容をよく確認し、金額や移動目的に不明な点がないかよく検討する必要があります。

④ 3万円以上の交通費であっても領収書が不要なケース

上記でも話してきましたが、消費税法では3万円未満の交通費であれば領収書が不要となりますが3万円を超えれば当然領収書が必要となります。3万円を超える交通費となれば新幹線や飛行機などといった交通手段が考えられ、窓口や自動券売機で購入するため領収書の発行も難しくないでしょう。そのため、あまりないケースかもしれませんが、消費税法施行令第49条では「やむを得ないときは領収書の発行が不要」とされています。

やむを得ない場合とはどんな場合をいうのか?

従業員が領収書の発行を依頼したにも関わらず、相手側が対応をしてくれず領収書が発行できなかった場合はやむを得ない場合といえるでしょう。

本人の不注意による領収書の発行忘れや紛失した場合はこの限りではありません。

乗車券などであれば、発行し忘れた場合でも後日発行してくれる場合がありますので購入した窓口に確認してみてください。

⑤ まとめ

今回は消費税法施行令の第49条を受け交通費の領収書が必要なケース、不要なケースについて説明させていただきました。領収書が不要なケースもあると説明はさせていただきましたが、可能な限り保存をしていただくことが望ましいです。バス、電車といった領収書の発行が難しい場合は「交通費請求明細書」などを用いて必要経費であることを説明できるように整えておくことが必要です。

今回このようなお話をさせていただいたのも、令和5年10月より開始するインボイス制度の内容の中に「3万円未満の公共交通機関の適格請求書発行の免除」があり、その深堀として説明させていただきました。インボイスが開始されると会社で今まで処理していた方法では対応できなくなることがあるかもしれません。本年は制度が変わる節目となります。この機会に会社内の対応を見直してみる機会かもしれません。

----------------------------------------------------------------------

税理士法人掛川総合会計事務所

436-0022

静岡県掛川市上張202

電話番号 : 0537-24-4607

御前崎支店

437-1612

静岡県御前崎市池新田3946-8

電話番号 : 0537-86-9788

掛川市で税務会計を総合的に支援

----------------------------------------------------------------------